本周市場回顧

上證指數下跌-1.03%,深證成指下跌-2.38%,創業板指下跌-4.13%,科創50下跌-6.10%。

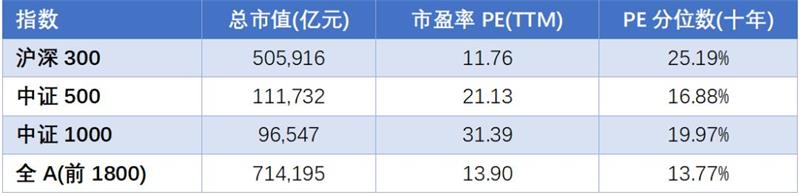

最新估值(2024/6/28)

禹合資產觀點

軟體家具制造業屬于勞動密集型產業,受發達國家勞動力成本較高等因素的影響,全球軟體家具產業正持續向擁有勞動力價格優勢和充足原材料資源的發展中國家轉移。

目前我國已成為軟體家具生產、出口、消費大國。據統計局數據和海關總署數據顯示,2023年度我國限額以上家具類零售額1,516億元,家具及零件累計出口額641.96億美元。

根據意大利米蘭輕工業信息中心(The Centre for Industrial Studies,以下簡稱“CSIL”)的統計:

供給。2022年全球軟體家具的生產總值約為872.87億美元,主要軟體家具制造國為中國、美國、越南、波蘭、意大利、印度;

需求。全球軟體家具消費總額約為803.41億美元,從消費總量上來看,最大的軟體家具市場依次為:美國、中國、德國,分別占比29%、25%、5%。

我國家具行業企業數量眾多,產業較為分散,行業集中度偏低。根據國家統計局數據,2023年我國家具制造業規模以上企業營業收入為6,555.70億元,家具行業規模以上企業數量達7,344家。

2021年,根據國家統計局數據,家具制造業虧損企業數從2015年的536家上升到2021年的1,084家,占家具制造業企業總數的比例從2015年的10%上升到2021年的16.3%。

軟體行業格局分散,較美國仍有較大提升空間。國內軟體家居行業起步較晚,仍處于區域性企業向全國性企業拓展的階段,行業集中度屬于較低水平。根據我們的測算,國內沙發領域敏華控股、顧家家居市場份額領先,2022年市占率分別為6.6%、5.4%,床具領域(床+床墊)喜臨門、慕思股份、顧家家居、敏華控股具備較大競爭優勢,2022年市占率分別為5.3%、5.0%、2.9%、2.7%。參考成熟的美國市場,2019年功能沙發CR5為51.6%(2019年美國功能沙發銷售量口徑滲透率47.8%,具備一定代表性),其中LAZBOY為15.8%,床具領域由于舒達收購席夢思、泰普爾收購絲漣,2020年CR3為51.4%,其中泰普爾絲漣市占率為27.0%,軟體家居行業集中度遠高于國內水平。

我國軟體家居上市公司企業。

需求端

1、新房需求。

公司認為,雖然目前市場新房交付量同比去年確實出現下降趨勢,但因為整體基數較高,特別是以“保交樓”為主的市場,足以支撐家居行業這兩年的市場體量,地產竣工端的消費需求有望在2024年繼續得到釋放。

2、存量房需求。

2023年,全國二手房交易量占全部房屋交易量的比重達到了37.1%。

據貝殼研究院測算,2023年全國二手房市場成交套數約596萬套,面積約5.7億平方米,成交面積同比增長44%。

根據億歐智庫,目前一線城市存量房交易在交易總數中的占比接近七成,預計存量房占比提升趨勢未來會逐步擴散至低線城市,存量房翻新和局部裝修將會成為未來家居行業增長的主要來源。申萬宏源證券研究所報告顯示,假設新房交付后翻新周期為15年,預計2030年存量房約1,285萬套,占新老房裝修消費總量約57%。家居行業長期容量穩健可期,競爭進入存量房時代。

總結

根據市場分析,預計2024年新房疊加二手房帶來的市場裝修需求約1,600萬套。

二手房交易帶來的裝修需求及存量房規模累加帶來的自然翻新需求,將成為家居企業主要業績增長來源。